-豊かな充実した生活をするために-

「人生100年時代」と呼ばれる現代。日本人の平均寿命は伸び続け、2065年には男性が 84.95年、女性が91.35年にまで達すると見込まれています。

そうした中で、自分の資産を管理し、将来のリスクに対応する「資産管理」が重要になってきます。学校・会社では学べない“お金の話”を組合で提供という名目で、今回の講演会が開催されました。

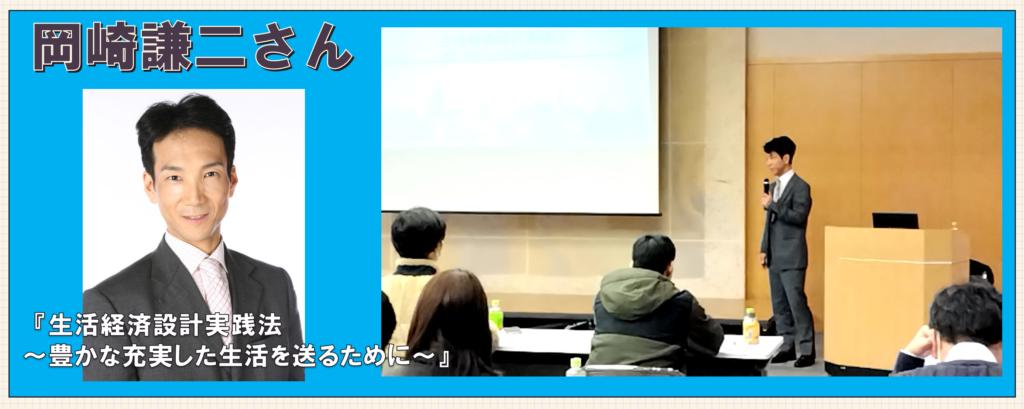

講師はFPプランナーの岡崎謙二さん。10組合以上の組合顧問FPをされており、年間1,000件以上もの個人相談を行っているので、組合の皆さんがたが何に困り、何を課題にされているか?よく理解されているので、どちらの講演でも大好評!です。

-老後資金2000万円問題とは-

金融庁が提出した報告書がもとになっており、高齢者夫婦無職世帯の平均的な家計収支が記載されていて、実収入が209,198円に対し、実支出が263,718円となっています。したがって、毎月54,520円が不足し、たとえば老後を30年間と想定して計算すると、約2,000万円を貯蓄等から取り崩すこととなります。

そして65歳時点の金融資産は夫婦世帯において2,252万円となっているため、貯蓄を取り崩して生活することが予想されるということなのです。

しかし老後の生活費は、夫婦の暮らし方によって様々なので、本当に必要な老後の資金は、お一人お一人の事情によって異なるのです。皆さん各自の老後の必要金額を

算出することが第一歩になります。

-知っている人だけが得するのが“税金”-

企業・経営者だけでなく、我々サラリーマンでもキチンと税金の仕組みを理解すれば、節税することが出来ます。

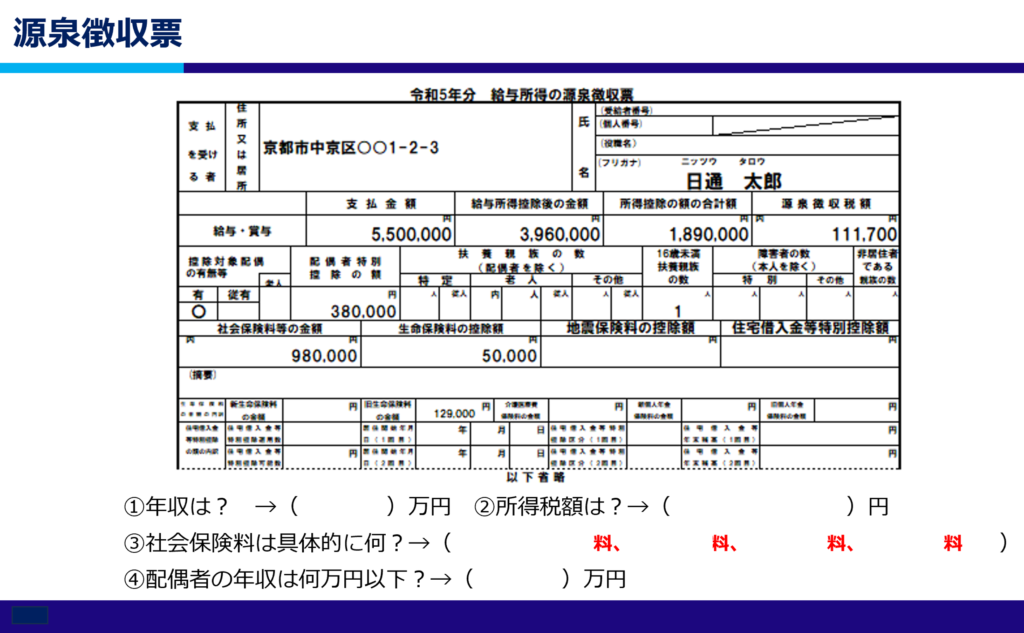

岡崎謙二さんの講演は、参加者の皆さんがたが飽きないように工夫うされていて、何か所かでクイズを出されます。ちなみに、皆さんも手に取ったことがある源泉徴収票ですが、その見方が分かりますか?

上記①~④をお答えください。

-保険、住宅ローンの見直し-

生命保険は入り方、選び方で人生が大きく変わります。生命保険に正解はありません。ご自身にあった保険を選ぶことが大切になります。

そのために必要な知識をセミナーでは学ぶことが出来ます。会社制度も踏まえて保険見直ししましょう。

住宅ローンの賢い借り方・返し方をお話します。総支払い額が大きく変わります。

住宅会社や金融機関が教えてくれないことも話されました。

日々の相談事例を基にした“実務型FP”ならではの内容で、分かりやすいです。

-貯蓄から投資の時代へ-

効果的な貯蓄の仕方や教育資金の準備方法・資産運用の注意点など、“知って得する!知らなきゃ損する…”が満載です!

iDeCo、新NISA活用についてもお伝えします。

物価上昇、定年延長、少子高齢化、経済環境変化・・・将来が不安定な時代に「経済的に豊かな充実した生活を送る」には「資産形成」を考えることが非常に重要になっています。

職場でマネーセミナーを実施し、金融リテラシーが高ければ高いほど職場のエンゲージメントは高まるというアンケート結果が出ています。さらには職場だけでなく生活全体での安心感も得ることができます。個人では学びにくい正しいお金の知識をぜひ職場で学びの機会を提供し、従業員のエンゲージメントを高めていただければと思います。

ぜひ取り組めることはすぐにでも実行してください!

『生活経済設計実践法 〜豊かな充実した生活を送るために〜』(岡崎謙二さん)

・私自身も初めて参加させて頂きましたが、お話し口調も含め、例え話を交えて解りやすく説明されていましたし、途中で計算する時間を取り入れるなど工夫を凝らされた内容となっており大変満足のいく内容だったと感じています。

・受講者は特に確定拠出年金について反応が良かった印象が強く翌日も、確定拠出年金の話題で盛り上がっていた職場があったという話も聞きました。

・今回、セミナーに参加したことで人生設計を見直し5年後・10年後の自分のキャリア形成を真剣に考える一つの「きっかけ」になったと感じています。

・岡崎さんは我々の意図も組んで、色々対応してくださり感謝しております。

・普段なかなか聞くことができないのですごく勉強になった。 こうした機会がないとあまり考えないため、生活を見直すことができる。もっと早く聞きたかった。

・巧みな話術で2時間があっという間にたった気がします。聞いて良かったお話でした。 知らない事が多く、今後の生活設計に大変役立つ。保険等よくわかりました。見直したいと思います。