2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が開始されます。 施行まで残り1年となった今、対応しなければいけないのは分かっていても、 「実際どう変わるのか?」と全体像がつかめていない方、 「具体的にいつまでに何をすればいいのか?」と正直まだわからない方も多いかと思われます。

今回、某セミナーを受講し、インボイス制度のおさらいから、実務でどう対応すべきか?まで、まとめましたのでご覧ください。

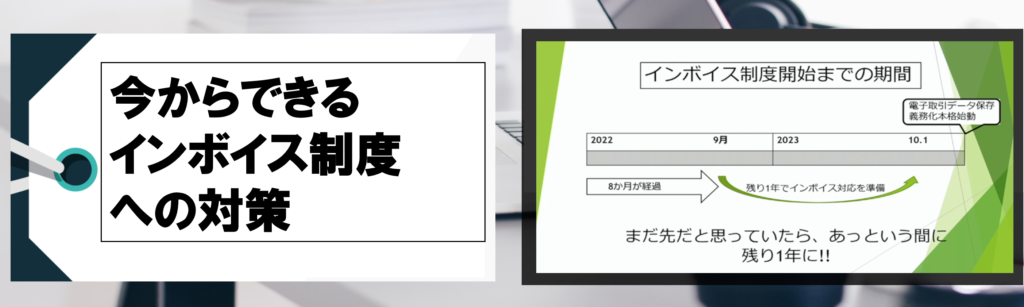

-インボイス制度開始までの準備期間-

施行まで《あと1年》とうたっておりますが、実際は他の様々な通常業務(確定申告・年末調整など)がある中での作業になります。まだ先のことと思っていたらアッという間にその時期は来てしまいます。

2022年8月現在、申請は80万件。課税業者だけでも300万件と言われておりますから、まだ20数%しか申請していないことになります。

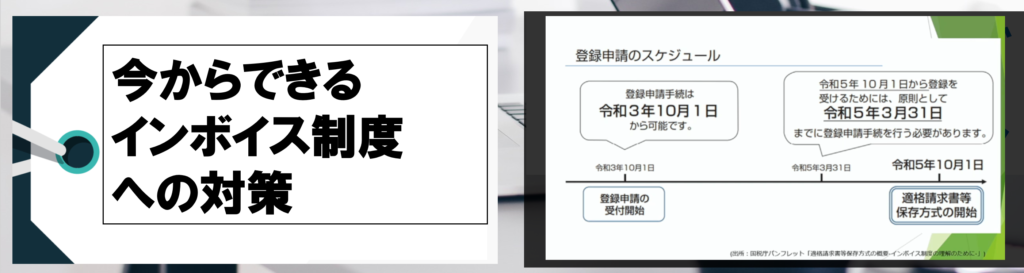

-登録申請のスケジュールについて-

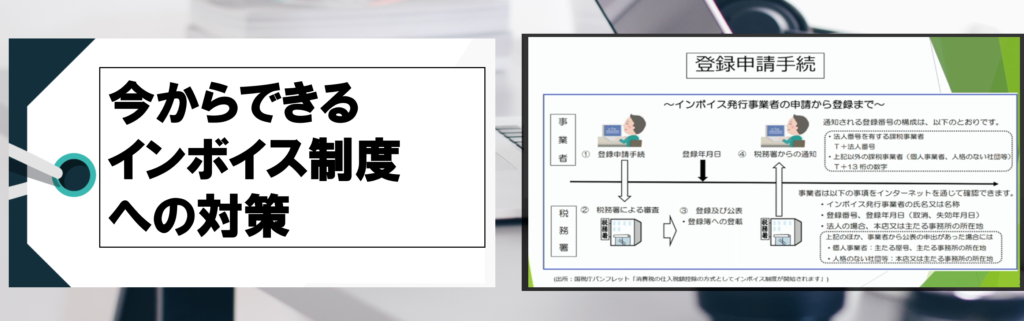

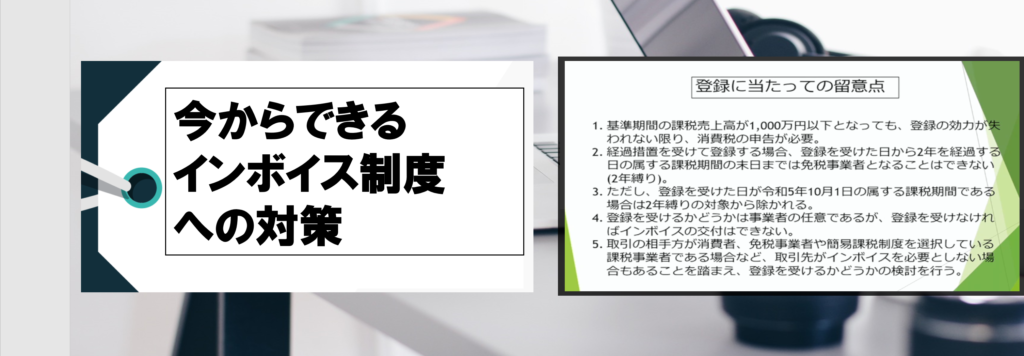

消費税は、あらゆる商品の販売やサービスの提供に課税される税金で、消費者が負担し、売り手となる事業者が納付する仕組みになっています。消費税の課税事業者になると消費税の納税義務が発生します。インボイス制度が始まると、適格請求書を発行するためには、消費税課税事業者となって「適格請求書発行事業者」の登録をする必要があります。

適格請求書発行事業者の登録を受けようとする事業者(課税事業者)は、納税地を所轄する税務署長に登録申請書を提出する必要があり、登録申請書は、令和3年10月1日から提出することができます。

適格請求書等保存方式の開始が令和5年10月1日からになるので、それを受けるためには原則令和5年3月31日までに登録申請をする必要があります。

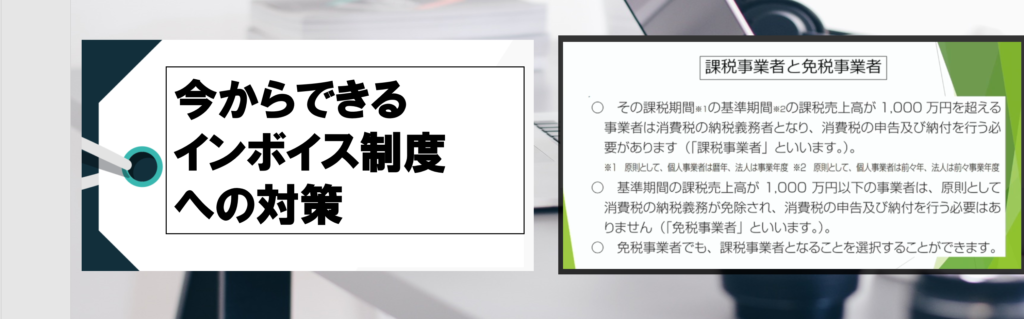

-課税業者と免税業者-

事業において欠かせないのが「消費税」です。事業者には、消費税を納めなければならない「課税事業者」と、消費税の納付が免除される「免税事業者」があります。

一見、消費税を納めなくても良い免税事業者の方がお得に見えますが、条件によっては課税事業者の方が良い場合もあります。

ちなみに課税業者かどうかの判定は以下の2点になります。

1.基準期間における判定(課税売上高が1,000万円超)

2.特定期間における判定(課税売上高または支払った給与等の金額が1,000万円超)

免税事業者は、基準期間による判定でも特定期間による判定でも課税売上高が1,000万円を超えない法人または個人事業主のことで、事業者免税点制度により消費税の納付を免除されます。

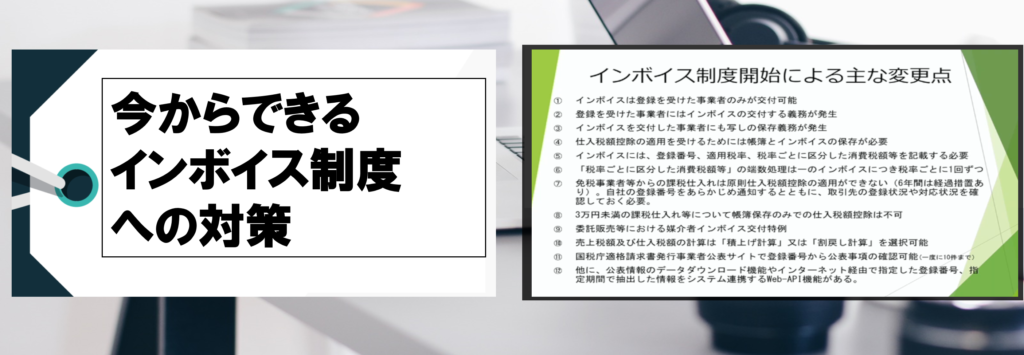

-インボイス制度による主な変更点-

①インボイスは登録を受けた事業者のみが交付可能

②登録を受けた事業者にはインボイスの交付する義務が発生

③インボイスを交付した事業者にも写しの保存義務が発生

④仕入れ税控除の適用を受けるためには帳簿とインボイスの保存が必要

⑤インボイスには登録番号・適用税率・税率ごとに区分した消費税などを記載する必要がある

⑥「税率ごとに区分した消費税等」の端数処理は一つのインボイスにつき税率ごとに一回ずつ

⑦3万円未満の課税仕入れ等について帳簿保存のみでの仕入れ税額控除は不可

⑧委託販売等における媒介者インボイス交付特例

⑨売上税及び仕入れ税額の計算は「積上げ計算」又は「割戻し計算」を選択可能

⑩国税庁適格請求書発行事業者公表サイトで登録番号から公表事項の確認可能

2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度がスタートします。インボイスは適格請求書発行事業者にならなければ発行することができませんし、保存の義務も生じます。そのため企業は勿論ですが、個人事業主にも対応が迫られています。

・・・事前にしっかりと準備をし、インボイス制度のスタートに備えましょう。

『中小企業経営者のための 〜インボイス事前準備対策講座〜』(川口宏之さん)

変化を恐れていては何もできません。ピンチな状況こそチャンスの状況であるともいえます。

このコロナ禍をいかに乗り切るか?新たな壁を乗り越えることで、リニューアルした組合活動という形にいきつくかも知れませんし、我々はそのお手伝いをさせていただくべく、 日々学び続けることで進化していきます!